CBDC, una rivoluzione necessaria per guardare al futuro | Cos’è, rischi e opportunità di uno dei megatrend del momento

A cura di Leonardo Ladini e Filippo Morandin

Fin da sempre la storia ha portato delle grandi innovazioni: dalla ruota al computer, passando per la polvere da sparo e la stampa. Oggi però parliamo di una delle innovazioni che, a nostro parere, è uno dei megatrend del prossimo e non tanto lontano futuro: stiamo parlando del CBDC. Nell’articolo di oggi scopriamo cosa si nasconde dietro questo misterioso acronimo e che opportunità e rischi presenta questa innovazione.

Table of Contents

Innovazione tecnologica nei pagamenti

Nel contesto dell’innovazione tecnologica che stiamo assistendo, dall’avvento di internet fino ad oggi, arrivando al sistema blockchain, nell’ultimo decennio si è inserita anche una rivoluzione nel mondo dei pagamenti. Infatti, i metodi di pagamento di beni e servizi di qualsiasi tipo e in molte aree del mondo, sono diventati via via sempre più efficienti e sicuri. Ciò sta comportando un progressivo abbandono del contante, indirizzando quindi gran parte della società verso un futuro cashless.

In questo contesto di profondo cambiamento nell’ambito dei pagamenti e della concezione di moneta in generale, si è fatto strada il mondo delle criptovalute, un trend iniziato post crisi del 2008 con l’avvento di Bitcoin. Questo settore è diventato fautore della decentralizzazione e della velocità lanciando, in maniera figurata, il guanto di sfida alla finanza tradizionale dominata da banche centrali e istituzioni finanziarie tradizionali. Questi ultimi soggetti, tuttavia, non stanno rimanendo inermi davanti all’innovazione, al contrario vi stanno reagendo elaborando strumenti e normative per poter coniugare finanza tradizionale e finanza decentralizzata, ovvero soggetti incumbents e challengers.

Cos’è una CBDC

In questo senso si sta sviluppando questo sistema di CBDC in quasi tutte le banche centrali del mondo, come Bank of China o Bank of England, ed è già in vigore in 9 Paesi come la Cina, Nigeria, le isole Bahamas, Antigua e Barbuda e altre isole dell’arcipelago dei Caraibi. Il dibattito sulle cosiddette Central Bank Digital Currency (CBDC), ossia una tipologia di valuta digitale emessa da una banca centrale a cui si può avere accesso senza bisogno di aprire un conto corrente tradizionale. Queste ultime rappresenterebbero il punto di incontro ideale tra il concetto di moneta tradizionale, quindi supportata da istituzioni pubbliche di tipo governativo e quella innovativa e decentralizzata tipica del mondo cripto e della blockchain. In generale, questa direzione è caratterizzata da un sistema finanziario più inclusivo, snello e sostenibile. Inoltre, le CBDC non hanno l’obiettivo di sostituire definitivamente il contante, al contrario si configurano come una sua alternativa per arricchire il pool di strumenti di pagamento a disposizione degli utenti finali.

Quale banca centrale sta sperimentando la CBDC?

La prima grande nazione ad avere introdotto una CBDC è stata la Cina con lo yuan digitale (E-Yuan), il quale si stima sia stato già utilizzato, almeno per una transazione, da 260 milioni di utenti.

L’E-Yuan è una valuta digitale, emessa dalla PBOC (Popolar Bank of China), a corso pienamente legale, che affianca, senza sostituirlo, lo Yuan tradizionale come strumento di pagamento. Gli E-Yuan non maturano interessi, per non far entrare la valuta digitale (a rischio zero) in concorrenza con i depositi bancari (di rischio basso, ma comunque superiore). Nel contesto cinese, occorre inoltre precisare che la Banca Centrale Cinese non interagisce direttamente con i consumatori finali, ma si serve per la sua distribuzione di un gruppo di intermediari finanziari regolati e approvati che costituiscono il livello intermedio dell’intero processo di emissione. Questi ultimi soggetti, infatti acquistano e-yuan in cambio di liquidità e li immettono in circolazione attraverso la propria rete di clienti. Una volta in circolo lo yuan digitale si comporta esattamente come una normale banconota, venendo quindi scambiato senza ricorrere a ulteriori forme di intermediazione. Indubbiamente, la Cina è il paese più avanti nello sviluppo di una CBDC. Tuttavia anche un istituzione come l’UE ha promesso nel 2021 di lanciare un euro digitale entro 5 anni, in cui si susseguiranno controlli, verifiche e sperimentazioni condotte dalle autorità di vigilanza, in questo caso la BCE (Banca Centrale Europea), con il supporto degli intermediari e di tutti i soggetti interessati. Guardando agli americani non si può anche in questo caso non registrare la volontà della Fed (Banca Centrale degli USA) di procedere con la creazione di un dollaro digitale con lo scopo di contrastare l’espansione economica della Cina, e di conseguenza dello Yuan.

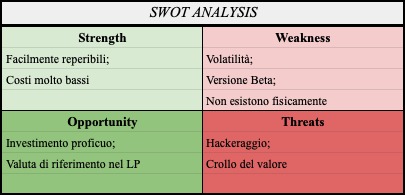

Rischi e opportunità

Le CBDC, per riassumere, sono uno strumento che consente transazioni più economiche, maggior inclusione finanziaria, efficienza e in ultima istanza anche un minore utilizzo del contante, con l’obiettivo implicito di ridurre il riciclaggio di denaro.

Non mancano tuttavia i rischi e le problematiche. Il primo è legato alla privacy, tema decisamente più sentito nel mondo occidentale rispetto a quello cinese, che deve essere mantenuta e preservata dalle banche centrali per evitare una sorta di “grande fratello” dei pagamenti. In secondo luogo, in particolar modo nel contesto europeo si teme che con una CBDC si corra il rischio di una “corsa agli sportelli digitali”, ossia una fuga dai depositi bancari verso i wallet della banca centrale, più sicura e senza possibilità di fallimento. Nel primo caso, si pensa di delegare alle banche commerciali l’attività di KYC, know your customer, per evitare un accentramento dei dati degli utilizzatori finali a livello di banca centrale e quindi di istituzioni governative. Per quanto riguarda la seconda tipologia di rischi, si pensa di introdurre un limite alla convertibilità dei depositi in valuta digitale aggiungendo anche un tasso negativo sulle somme eccedenti un certo massimale stabilito dalle autorità di vigilanza. Il tutto, come detto, per preservare la raccolta bancaria che in ultima istanza si verifica nel credito, motore dell’economia.

Conclusioni

La strada verso una diffusione capillare delle CBDC è ancora tortuosa e ricca di ostacoli, ma la direzione sembra segnata. Il mondo occidentale, come USA e UE in primis, dovrà farsi trovare pronto di fronte a questo nuovo capitolo della storia monetaria, per evitare che altre nazioni, come la Cina, o altri player privati, come le Big Tech, possano colmare i vuoti presenti ponendosi come alternative alle valute emesse dalle banche centrali.

I contenuti trattati all’interno di questo articolo hanno esclusivamente finalità di informare. Investire comporta il rischio di perdere il proprio capitale. Investi solamente se sei consapevole dei rischi che stai correndo.

Prossimi eventi a Milano:

📌 Conferenza al Salone del Risparmio giovedì 11 aprile alle 10:15. Iscriviti!

Il nostro ultimo post su Instagram 👇🏼

Il nostro ultimo video su YouTube 👇🏼