Cos'è una SPAC

Le basi / di Marco Zorzo

Da più di un anno ormai si sente parlare, sempre più frequentemente, delle SPAC.

Che cosa sono? A cosa servono? Cerchiamo ora di fare chiarezza su quello che viene additato sovente come un concetto complesso, ma di grande attrazione per molti investitori.

Indice dei contenuti

Che cos’è una SPAC

Dopo l’IPO, un’altra modalità di quotazione di una società sui mercati finanziari è la SPAC (Special Purpose Acquisition Company).

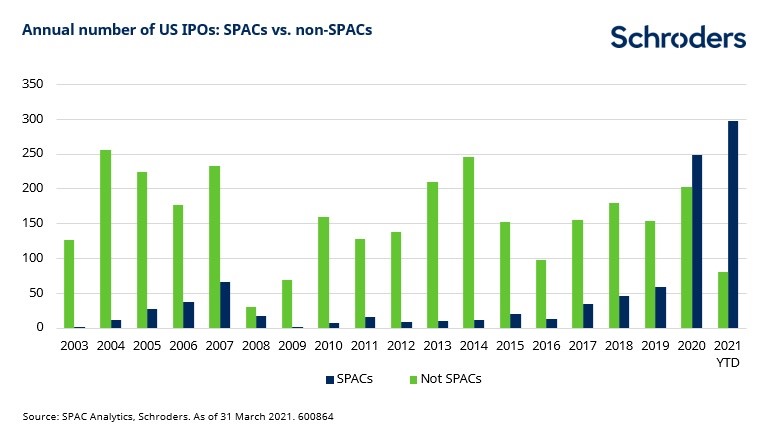

Si tratta di un procedimento che ha trovato grande apprezzamento durante il 2020, imponendosi come l’alternativa più popolare all’IPO.

Le SPAC, si possono definire come società particolari (vuote) che non hanno una vera e propria operatività in alcun business, ma che nascono al solo scopo di raccogliere capitali immettendo sul mercato azioni tramite un’IPO con l’obiettivo della successiva aggregazione (Business Combination) con una società operativa sul mercato (Target).

Nell’immagine si può notare come il trend ultimamente sia a favore delle SPAC, valutando però i dati dei prossimi anni sarà possibile interpretare meglio il fenomeno, per concepire se sia solo un boom temporaneo oppure un’alternativa ormai consolidata alla quotazione tradizionale.

L’origine di una SPAC

L’origine risale alle Blank Check Company del 1992 negli Stati Uniti, ovvero un veicolo societario con struttura molto simile all’attuale SPAC, ma che veniva utilizzato per ingannare il mercato quotando società prive di reale valore.

Successivamente, con la Rule 419, si è posto fine allo scopo fraudolento, e da qui arriva la nascita della SPAC nell’attuale accezione. In Europa invece la prima SPAC si è registrata nel 2005, mentre in Italia la prima operazione risale al 2011 con la quotazione della SPAC “Made in Italy1” che nel 2012 ha chiuso una business combination con la società target SeSa Spa, operante nel campo dell’information technology.

Le 4 fasi di una SPAC

L’attività delle SPAC solitamente si compone in 4 fasi:

Costituzione della SPAC

Di solito questa fase viene coordinata ed effettuata ad opera di “promotori”.

Questa figura sovente è ricoperta da top manager o esperti del settore finanziario, i quali avranno l’onere di formare il team management e individuare la società target da acquisire. Su queste scelte ricade tutto il successo o fallimento dell’operazione, perché l’affidabilità e la credibilità del management sono i fattori più importanti per la riuscita della SPAC.

Quotazione della SPAC

In questa fase vengono raccolte le risorse finanziarie tramite una IPO, ovvero il capitale della SPAC viene ceduto sul mercato sotto forma di unità da sottoscrivere.

Gli investitori in tale fase sottoscrivono il capitale a prezzi comunque vantaggiosi ed attendono di conoscere quale sarà la società target scelta, senza accollarsi alcun tipo di rischio perché le unità sottoscritte comprendono il diritto di recesso, e se la target scelta non sarà in linea con le aspettative, avranno la possibilità di recedere.

Ricerca della società target

La ricerca della società target è la fase fondamentale, quella che determinerà il successo dell’operazione e così il suo valore economico, oppure l’insuccesso e la liquidazione della SPAC.

La ricerca da parte del management può durare dai 18 ai 24 mesi.

La target di solito è rappresentata da una società di medie dimensioni con una attività operativa strategica e con ottime possibilità di scalabilità, sfruttabili tramite la quotazione in Borsa. Una volta individuata, inizia la contrattazione con la firma di lettera di intenti ed accordi sul futuro.

Business combination

Convocata l’assemblea straordinaria dei soci della SPAC, si presenta agli investitori la scelta effettuata, i dettagli della società target e l’operazione di fusione possibile. La business combination per avere successo dovrà essere votata favorevolmente dal 50%+1 del capitale della SPAC.

Le SPAC rappresentano, come è facilmente intuibile, uno strumento appetibile per tutti gli stakeholders perché per i promotori i costi sono limitati alla costituzione e preparazione della quotazione e per gli investitori il profilo di rischio è relativamente basso perché in caso di voto negativo alla business combination, hanno la possibilità di recedere.

Rimane comunque un’operazione molto complessa, in primis perché la riuscita dell’aggregazione non determina automaticamente rendimenti assicurati per gli investitori, e perché la base di valutazione delle SPAC nella sua fase primaria è limitata alla credibilità e fiducia verso il management.

I vantaggi di una SPAC

La quotazione tramite SPAC offre alcuni importanti vantaggi:

- Un’azienda può ottenere l’accesso ai mercati nel giro di pochi mesi a differenza del più complesso e lungo processo di quotazione tramite IPO.

- I soci della target possono negoziare una maggiorazione del prezzo quando vendono ad una SPAC, in quanto quest’ultima ha una finestra temporale limitata per chiudere l’accordo.

- Se la SPAC è sponsorizzata da noti finanziatori o dirigenti, può essere un’opportunità per fornire alla società una gestione esperta e maggiore visibilità sul mercato.

I rischi di una SPAC

A contrapporsi ai vantaggi, le SPAC presentano una serie di rischi da non sottovalutare:

- Chi investe in una SPAC sta sostanzialmente facendo un atto di fede che i suoi promotori riusciranno in futuro ad acquisire o a fondersi con una società target adeguata.

- Il ridotto grado di supervisione da parte delle autorità di regolamentazione unito alla scarsa informativa, fa sì che l’investitore retail corra il rischio di effettuare un investimento con un livello di rischio più elevato di quello apparente, o addirittura in alcuni casi persino fraudolento.

- I rendimenti della SPAC, una volta svanito l’entusiasmo iniziale, possono risultare ben al di sotto delle aspettative.

La SPAC di Donald Trump

Tra le ultime SPAC, una in particolare ha attirato l’attenzione dei media, difatti è la prima volta che un Presidente (o ex) degli Stati Uniti d’America lancia una SPAC. Quello in questione è proprio Donald Trump, la cui operazione ha raggiunto la popolarità di una meme stock, ovviamente grazie alla solita community di Reddit.

La Digital World Acquisition Corp (Dwa), è la Spac che andrà a fondersi con la media company di Donald Trump, per completare il lancio del suo nuovo social network, “Truth Social”.

Dall’annuncio dell’ex presidente di giovedì 21 ottobre le azioni della Dwa hanno raggiunto il +1.225% (da 9,96 dollari, chiusura di mercoledì, a 131,90 dollari, massimo intraday di venerdì). All’apertura di giovedì il titolo aveva già pressoché triplicato il proprio valore a quota 131,9 dollari.

Successivamente, a causa dell’eccesso di entusiasmo da parte dei suoi sostenitori, l’azione Dwa è stata sospesa dagli scambi per sei volte a causa di eccessivo rialzo. Il Financial Times scrive che per la prima volta la community di Reddit e gli hedge fund sono andati d’accordo, sembra infatti che 11 Hedge Fund tra cui DE Shaw e Saba Capital abbiano realizzato profitti pari a milioni di dollari solo nelle prime giornate di scambio. La Trump Media & Technology Group, società target destinata a fondersi con Dwa e quotarsi per la prima volta nel primo trimestre del 2022, ha subito attirato l’attenzione per le possibili ricadute politiche che il social network possa causare, visto anche quanto accaduto lo scorso 6 gennaio in occasione dell’assalto al Campidoglio. “Truth” sarebbe online giusto in tempo per presentare la sua candidatura all’elezione della Camera dei rappresentanti del prossimo anno, oltre che per le presidenziali del 2024.

Al di fuori di ogni considerazione politica, molti investitori osservano la nuova avventura di Trump come una possibilità di guadagno.

Conclusione

In conclusione, l’investimento in SPAC lo si può definire come altamente rischioso e con un alto livello di incertezza. Non è probabilmente uno degli investimenti più adatti per i retailer, ma per i più appassionati vanno sicuramente effettuate le dovute considerazioni, anche se le informazioni a disposizione non sono molte, per comprendere se effettivamente il gioco vale la candela.

Prossimi eventi a Milano:

📌 Conferenza al Salone del Risparmio giovedì 11 aprile alle 10:15. Iscriviti!

Il nostro ultimo post su Instagram 👇🏼

Il nostro ultimo video su YouTube 👇🏼